2018年我国造船用钢市场情况及展望

2018年,钢铁行业持续深入推进供给侧结构性改革,市场供需基本平衡,行业经济效益持续好转;船舶行业紧抓全面对外开放和高质量发展的新机遇,骨干船企竞争力不断提高,产品结构持续优化,主要经济指标降幅不断收窄。但我国经济发展的内外部环境发生了明显变化,市场竞争环境更加激烈,造船用钢供需矛盾凸显。

一、造船用钢市场生产情况

(一)造船板产量止跌回升,产业集中度稳步提高

2017年下半年以来我国新接船舶订单开始止跌回升,2018年我国船舶企业手持船舶订单继续保持增长。受开工船舶逐步增多的影响,国内钢铁企业造船板产量结束了三年下降态势出现企稳回升。数据显示,2018年,全国造船板产量818万吨,同比增长27.8%;高强度船板450万吨,同比增长46%;钢铁行业产业集中度稳步提高,前十家造船板企业产量占全国总量的90.7%,前十家高强度船板企业产量占全国总量的96%,比2017年分别提高1个和5个百分点。

(二)造船板和高强度船板产量同比大幅增长

2018年,在新船订单和开工船舶逐步增多的带动下,骨干钢铁企业造船板产量同比都出现较大幅度的增长。湖南华菱湘潭钢铁有限公司和鞍钢集团有限公司年造船板产量均超过100万吨,湘钢的高强度板产量超过100万吨为近五年的最大量;南京钢铁集团有限公司造船板和高强度船板产量同比增幅最大,分别达到了48.7%和149%;江阴兴澄特种钢铁有限公司高强度船板占比达到了96.3%。

(三)高端船舶海洋用钢研制不断取得突破

2018年,我国骨干钢铁企业持续加大科研投入,高端船舶和海洋用钢研发、制造不断取得突破。攀钢集团江油长城特殊钢有限公司多批次交付各种牌号LNG船及储罐用9Ni钢板镍基合金焊接材料;河钢集团邯钢公司大线能量焊接海洋工程用钢(EH420)研制成功;马钢特钢公司深海采油树接头用不锈钢试制成功;太钢交付世界最高等级船用双相不锈钢板;鞍钢自主研发新型非标40号对称球扁钢交付使用;宝钢股份成为国内首家批量供超大型液化气船(VLGC)低温钢板的企业,一举打破以往此船型低温钢被国外钢厂垄断的局面,实现低温船板进口替代。

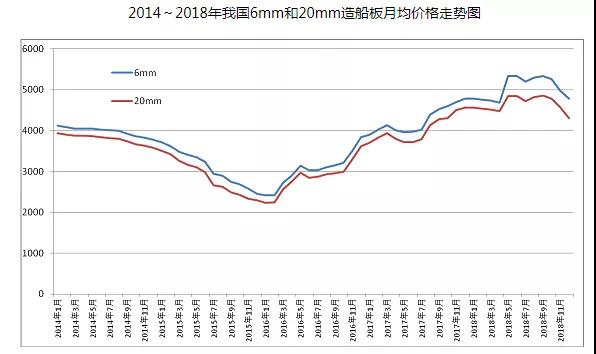

(四)造船板价格高位盘整,向下波动空间有限

2018年,受益于供给侧结构性改革的影响,钢铁企业经营效益持续改善,钢材价格持续上涨。6月底,6mm和20mm船板全国价格一度突破5500元和5000元,月均价格为5330元/吨和4850元/吨,达到近两年新高。随着钢铁行业整体回调的影响,年末,6mm船板全国月均价格4780元/吨,20mm船板全国月均价格4300元/吨,与年初价格基本持平,造船板价格高位盘整,向下调整的空间有限。

二、我国造船用钢市场需求情况

(一)船舶用钢总量同比小幅增长

受2016年和2017年上半年新船订单大幅减少的影响,我国船舶企业造船用钢量持续下降。随着2017年下半年新船订单的大幅增长以及2018年开工船舶增多的影响,我国造船用钢总量同比小幅回升,但总量仍处于较低水平。初步统计,2018年我国用钢总量约850万吨,同比增长6.3%,其中板材700万吨,同比增长7.7%,型材77万吨,同比增长10%,其他品种73万吨,同比增长12.3%。

(二)船舶行业产业集中度不断提高

2018年,国际新造船市场竞争激烈,但需求不足和产能过剩的矛盾仍然存在,在市场倒逼机制和政策引导的共同作用下,我国过剩产能进一步压减,跨行业、跨区域、跨所有制的兼并重组加快推进,优势资源向骨干企业集中的特点更加明显,船舶行业产业集中度进一步提高。全国前10家企业造船完工量占全国总量的69.8%,比2017年提高11.5个百分点。前10家企业新接订单量占全国总量的76.8%,比2017年提高3.4个百分点;骨干船舶企业竞争优势明显,各有5家企业进入世界造船完工量、新接订单量和手持订单量前10强。江苏扬子江船业、上海外高桥、大船重工、武昌船舶重工、江苏新时代等企业的生产任务相对饱满,骨干造船企业仍是钢材需求的主体。

(三)船舶产品结构持续优化

2018年,我国骨干船舶企业紧跟市场需求,持续优化产品结构,继续在散货船和支线集装箱船等领域发挥优势,批量承接绿色环保型矿砂船和支线集装箱船订单。同时,骨干船企还积极承接高技术、高附加值船舶订单,在2500客位豪华客滚船、7800车位汽滚船、8.4万立方米超大型液化气船、1.86万立方米液化天然气(LNG)加注船、4.8万吨半潜重吊船、极地探险邮轮等领域不断取得新的进展。这些船舶的建造将对高强度板和小品种钢材需求产生积极的影响。

(四)长江三角洲地区是我国造船发展的主要区域

环渤海湾、长江三角洲和珠江三角洲地区是我国《船舶工业中长期发展规划(2006-2015年)》明确发展的三大造船基地,其造船产量约占全国比例的95%以上。随着近年来国际船舶市场竞争格局的改变,我国船舶产品结构和产业结构发生了较为明显变化。按产量统计,长三角地区船舶企业三大造船指标占全国比例已经超过65%,特别是江苏省三大造船指标占全国比例已超过40%,是我国造船用钢的主要需求来源。

三、造船用钢市场存在的新情况

(一)船舶企业造船板保供问题突出

2018年,钢材价格持续上涨,钢厂盈利水平不断提高。为了追求企业利润最大化,一方面,钢铁企业主动调整产品结构,将利润率较高的螺纹钢等价格高、制作易的产品优先排产,将造船板等价格低、制作难的产品放后排产,造成造船板产能不足;另一方面,钢铁企业超负荷接单,设备故障率大幅提升,生产任务难以按时完成。造船板需求的回升与螺纹钢价格的上涨同时发生,船企造船板保供问题突出,今年以来造船板合同平均到货率仅为80%,有的企业甚至低于80%,远远低于平均到货率85%的水平。钢铁企业未能按合同履约,给船企生产管理造成了极大的困难。

(二)钢企尾板不能按批次、按时配齐问题普遍存在

2018年,除了造船板合同平均到货率较往年有所下降之前,今年以来,更为突出的问题是船厂预订的尾板不能按批次、按时间配齐。船舶生产有着严格的进度要求,尾板是否能够正常到货,将影响到整船的交付,往往就是因为一、两块船板无法到货,影响到最后的焊接和交付。我国建造的船舶中90%以上都是出口船订单,大多数都是国外船东,对交付周期有着严格的规定,超过交付期船厂将不得不支付违约金,这对本来就处于低谷期的船舶企业造成更为严重的伤害。

(三)国际新标准、新规范的实施对造船用钢提出更高要求

当前,国际海事组织(IMO)提出了一系列关于环境保护和海上安全的新标准、新规范。这些条约的实施将对造船业造成很大的影响,同时也对钢铁企业提出了更高的要求。随着船舶大型化的发展,对高强度钢的要求会越来越多,并且对钢材表面质量的“光洁度”和公差提出了新的要求,钢铁企业现有的生产模式有的已经不能满足船检的要求,造船企业还要再进行二次加工,增加了额外的工时,也增加了生产成本。

(四)特殊规格产品产量和质量难以满足船厂生产需求

随着船舶工业的转型升级,一些高附加值船舶完成首制和批量承接,对特殊规格/品种的用钢需求逐步增多,特别是“薄板”,鉴于目前钢材价格火爆,而薄板生产制作工序复杂,很多有能力生产薄板的钢铁企业限制接单,导致市场特殊品种板材资源紧张,同样还有型钢和钢管直供企业,目前国内能够全覆盖船厂规格的型钢、船用钢管、焊管的企业较少,这导致产品价格较高并且无法保证交货期,不得已,很多船舶企业只能从日本和韩国钢企购买,既增加了企业的生产成本,也不利于我国钢铁企业的高质量发展。

四、2019年造船用钢市场展望

(一)船舶行业用钢总量保持平稳

2019年,全球新造船市场面临的环境依旧错综复杂,机遇与挑战并存。特别是国际环保新规即将进入密集生效期,部分老旧船舶大概率因经济性较差被迫提前拆解,有望给造船企业带来订单,但新造船市场也面临诸多挑战。初步预计我国造船完工量约3500万载重吨,新接订单量约3000万载重吨,年底手持订单约8500万载重吨。三大造船指标与2018年基本持平,船舶用钢总量将保持平稳波动,但总量仍处于较低水平。

(二)钢材等原材料价格将继续保持高位震荡

在深化钢铁行业供给侧结构性改革,努力巩固“去产能”成果的工作开展下,钢铁等原材料价格继续保持稳定增长。预计2019年,钢铁工业将继续保持平稳发展,支撑钢铁价格的要素材料难以出现大幅下降,但随着造船业需求放缓,船板价格继续上行的空间也很有限,预计船板等钢材产品的价格将保持高位震荡。

(三)高端船型用钢占比将会逐步增多国际海事组织(IMO)出台的环保和安全方面的新标准、新规范、新公约的实施对我国船舶企业提出了更高的要求,也对造船板的质量提出了更为严格的标准。船舶产品的大型化、多样化和复杂化将带动高强度钢的需求,2018年,高强度船板占造船板比例已达到55%,比2011年提高10个百分点。与此同时,我国工业化已步入后期发展阶段,未来对铁矿石的需求将会逐步减少,废钢在钢铁产业中的占比将会逐步增多,散货船特别是对矿砂船的需求将可能出现趋势性的变化;另一方面,加大高端船型的承接和建造也是船舶工业高质量发展的内在需要。随着加快造船强国和海洋强国目标的实现,我国船舶工业高端船型用钢占比会逐步增多。(中国船舶工业协会)

2018年船舶行业运行情况及2019年发展趋势

2018年世界新承接船舶订单同比保持增长,中国占全球市场份额继续保持领先,但优势十分微弱。金融危机以来,全球造船完工量明显下降,特别是近年来,全球造船完工量处于较低的水平。

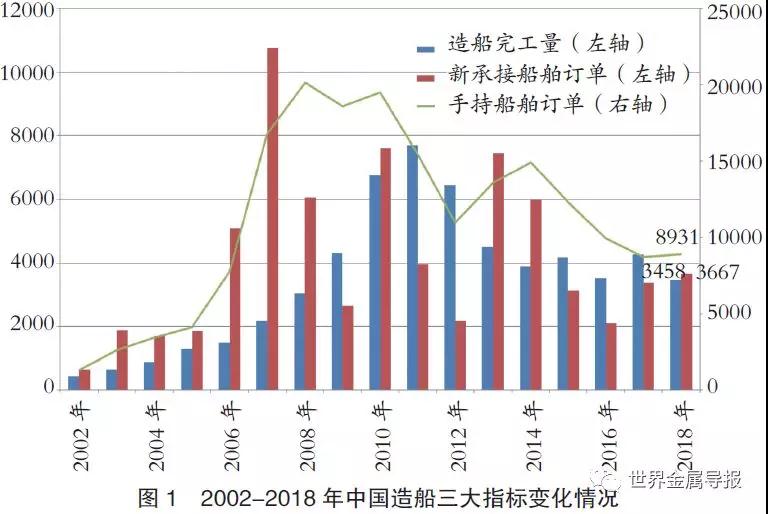

2018年,我国造船行业表现良好,三大造船指标两增一降,即承接新船订单量、手持船舶订单量增加, 造船完工量下降(见图1)。船舶工业总产值、船舶出口产值、企业经济效益均同比下降7%-9%。散货船仍是我国船企的主要船型,占比48.2%,油船占比24.3%,集装箱船占比21.8%。我国前十家企业造船完工量占全国70%,船舶行业产业集中度进一步提高。但原材料成本高位上涨,行业盈利水平大幅下降。2018年船舶行业钢材消费估计小幅提升。

2019年,我国新承接船舶订单将保持增长趋势,造船行业将延续向好局面,预计钢材需求将保持小幅增长趋势。

1 2018年全球造船行业发展情况

1.1 中国占造船市场世界份额继续保持领先

2018年,中国在世界造船市场份额继续保持领先,但优势十分微弱,在新承接订单方面,韩国已经超过中国跃居世界第一。

1.2 全球三大主流船型分时段均有所表现

2018年,各主流船型分时段均有所表现,1-2月份,散货船市场延续上年的良好趋势,3-5月份,原油船市场大幅增长;7-8月份,液化天然气船连续上涨;9月份,大型集装箱船市场呈现良好态势。

1.3 全球造船完工量持续下降

金融危机以来,全球造船完工量呈现出一个较为明显的下降趋势,近几年全球造船完工量保持在接近1亿载重吨的水平,但受近两年新承接订单大幅减少的影响,2018年全球造船完工量8012万载重吨。

1.4 全球手持船舶订单持续下滑

12月底,全球船企手持船舶订单在2亿载重吨左右,尽管新承接订单同比保持增长,但仍难以满足生产需求,手持船舶订单持续下滑,与2008年最高峰的6亿载重吨相比,已经下降66%。

2 2018年我国造船行业发展情况

2.1 全国三大造船指标“两增一降”

2018年,全国造船完工3458万载重吨,同比下降14.0%;承接新船订单3667万载重吨,同比增长8.7%;12月底,手持船舶订单8931万载重吨,同比增长2.4%。

2018年,全国完工出口船3164万载重吨,同比下降13.6%;承接出口船订单3205万载重吨,同比增长13.9%;12月底,手持出口船订单7957万载重吨,同比增长1.1%。出口船舶分别占全国造船完工量、新接订单量、手持订单量的91.5%、87.4%和89.1%。

2.2 散货船仍是我国船企的主要船型

2018年1-11月份,造船完工量中,散货船占比48.2%,油船占比24.3%,集装箱船占比21.8%,其他船型占比5.7%;新承接订单中,散货船占比77%,油船占比9%,集装箱船占比7.5%,其他船型占比6.5%;手持船舶订单中,散货船占比58.8%,油船占比20.2%,集装箱船占比12.1%,其他船型占比8.9%。

2.3 船舶行业产业集中度进一步提高

2018年船舶市场初步显现回升迹象,但需求不足和产能过剩的矛盾仍然存在,在市场倒逼机制和政策引导的共同作用下,我国过剩产能进一步压减,跨行业、跨区域、跨所有制的兼并重组加快推进,优势资源向骨干企业集中的特点更加明显,船舶行业产业集中度进一步提高。

我国前十家企业造船完工量占全国70%,有六家企业进入世界前十;我国前十家企业新承接订单量占全国79.5%,有五家企业进入世界前十;我国前十家企业手持订单量占全国64.7%,有五家企业进入世界前十。

2.4 原材料成本高位上涨,行业盈利水平大幅下降

2018年,船用钢材价格延续上涨态势,10月底,20mm船板月均价格达到4780元/吨,同比增长8.1%。船用钢材价格持续高涨给船舶企业生产经营造成巨大压力,一方面,散货船是我国的主力建造船型,其钢材价格占全船价格的比值超过25%,钢材价格的上涨将直接影响企业利润水平;另一方面,企业建造高技术船舶的成本高企,甚至部分船型自合同签订到开工建造就有因钢材价格上涨而出现亏损的情况。统计显示,2018年1-11月份,我国规模以上船舶工业企业实现利润总额91.4亿元,同比下降35.5%。

3 2019年我国船舶行业发展趋势

2019年,全球经济仍将保持温和复苏,海运贸易需求小幅增长,但受国际贸易摩擦和环保新规实施的影响,船东订造新船需求趋于谨慎,部分细分船型市场和新航线新船需求市场将继续保持活跃。

3.1 船舶行业用钢总量将小幅增长

2019年,国际航运市场进入缓慢复苏状态,这为新造船市场走出低谷创造了条件,但新船订单总量仍然偏少。需求不足和产能过剩的深层次问题没有得到根本解决,航运市场和造船市场的复苏仍将不会平坦,曲折向上会是未来几年的主基调。预计2019年我国造船完工量将有所下降,但新承接船舶订单和手持订单将保持增长,船舶行业用钢总量保持小幅增长。

3.2 船舶大型化发展,用钢需求量减少

近年来,船舶大型化乃至超大型化的趋势十分明显,这不仅对船舶的设计、建造提出更高的要求,也对船用钢材的使用提出更大的挑战。特别是,2018年以来在VLCC、VLOC、超大型集装箱船订单的带动下,船舶大型化的趋势更加明显。

3.3 高端船舶用钢产业化还需加强

近年来,在钢铁和船舶行业的一起努力之下,多型高端船舶用钢研制取得突破并实现装船应用,但随着国际海事组织(IMO)不断出台的有关绿色环保新要求,对高端船舶用钢提出新的要求,结合市场需求主要有自升式平台用690兆帕级特厚板、大口径无缝管、460兆帕级别导管架平台用钢及配套焊材、可大线能量焊接平台用厚板及配套焊材、大壁厚深海隔水管、管线钢、南海岛礁基础设施用耐候钢、耐海水腐蚀钢筋、海水淡化/化学品船用特种双相不锈钢、高钼超级奥氏体不锈钢、深海集输系统用耐蚀合金、沉淀硬化型不锈钢、深海钻用高等级高氮奥氏体不锈钢等材料的研发、生产和应用技术需要进一步攻克。此外,还需要在高端船舶用钢产业化方面进一步加强,促进产业链合作,保障钢铁企业研发的钢材能够有实船应用。

4 我国船用钢材发展趋势及存在的问题

4.1 钢铁企业应加大关注船舶行业产业格局变化

金融危机以来,全球船舶工业结构调整步伐加快,船企间淘汰落后、兼并重组等行为频繁发生,一批产品有品牌,技术有实力的企业在大浪淘沙中脱颖而出,产业集中度不断提高,同时也改变了原有环渤海湾、长三角和珠三角三大造船基地的传统格局,长三角地区目前三大造船指标均占到我国造船产量的70%,远远领先于其他两个地区。尽管长三角地区也是我国重要的钢铁生产区域,但最大生产地区是华北区域,这就造成部分造船板运距拉长,不仅增加了运输成本,还提高了运输周期,给双方企业都带来了没有必要的成本增加。钢铁与造船企业应加强沟通了解,共同促进行业间共赢发展。

4.2 造船用钢保供问题突出

在国家供给侧结构性改革的推动下,钢材价格持续上涨,钢厂盈利水平不断提高。钢铁企业为获得更大利润,优先生产效益高、工艺相对简单的产品,将造船板等价格低、工艺相对难的产品滞后排产,造成造船板产能不足。此外,部分设备超负荷生产,故障率高,生产任务难以按时完成。多种因素造成2018年以来造船板合同平均到货率仅为80%,甚至低于80%,远低于平均到货率85%的水平,给船企生产工作安排造成了极大的困难。

4.3 尾板不能按批次、按时配齐问题普遍存在

2018年以来,更为突出的问题是船厂预订的尾板不能按批次、按时间配齐。船舶生产有着严格的进度要求,尾板是否能够正常到货,将影响到整船的交付。我国建造的船舶中90%以上都是出口船订单,大多数都是国外船东,对交付周期有着严格的规定,超过交付期船厂将不得不支付违约金,这样对船舶企业造成更为严重的伤害。

4.4 重视国际新标准、新规范对造船用钢的影响

当前,国际海事组织(IMO)提出了一系列关于环境保护和海上安全的新标准、新规范。这些条约的实施将对造船业造成很大的影响,同时也对钢铁企业提出更高的要求。随着船舶大型化的发展,对高强度钢的要求越来越多,并且对钢材表面质量如光洁度和公差提出新的要求,甚至造船企业不得不进行二次加工,增加额外的工时和成本。

4.5 特殊规格产品难以满足船厂生产需求

随着船舶工业的转型升级,一些高附加值船舶完成首制和批量承接,对特殊规格/品种的用钢需求逐步增多,特别是薄板,鉴于目前钢材价格火爆,而薄板生产制作工序较长,很多有能力生产薄板的钢铁企业限制接单,导致市场特殊品种板材资源紧张,产品价格较高,并且无法保证交货期,很多船舶企业被迫从日本和韩国钢企购买。

4.6 探索合作建立船用钢材配送中心

经过金融危机的深度调整,全球船舶工业已经转为多品种、小批量的需求模式,由于造船行业的特殊性,钢铁企业实行分段制造、分批次按顺序进行配送,将会给船舶企业提质增效带来很大的帮助。

更多关于材料方面、材料腐蚀控制、材料科普等方面的国内外最新动态,我们网站会不断更新。希望大家一直关注中国腐蚀与防护网http://www.ecorr.org

责任编辑:王元

《中国腐蚀与防护网电子期刊》征订启事

投稿联系:编辑部

电话:010-62313558-806

邮箱:fsfhzy666@163.com

中国腐蚀与防护网官方 QQ群:140808414

免责声明:本网站所转载的文字、图片与视频资料版权归原创作者所有,如果涉及侵权,请第一时间联系本网删除。

官方微信

《中国腐蚀与防护网电子期刊》征订启事

- 投稿联系:编辑部

- 电话:010-62313558-806

- 邮箱:fsfhzy666@163.com

- 中国腐蚀与防护网官方QQ群:140808414