中国碳纤维市场

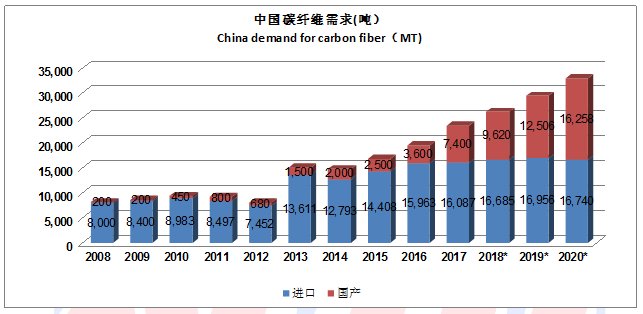

4.1. 中国碳纤维需求-年份

2017年,对于中国市场的需求统计,我们开始加入了国产纤维的贡献。之前,国产纤维在满足市场需求方面,份额与贡献很少,2017年,实现了一个巨大的增量,如果按此势头前行,我们预计:到2020年,国产碳纤维有望与进口量平分秋色。读者要特别留意这个预测的前提:按2017年的增长势头,这里有两个重大信息,一是市场需求的势头,二是国产碳纤维的市场表现。乐观的信息是存在的,但行业长期存在的问题并无重大改变。所以,对上面的预测,可更多理解为对碳纤维行业的良好祝愿。

2017年,国产碳纤维比2016新增了3800吨的销量,这个3800的新增需求来自哪儿呢?从2014年以来,国内碳纤维需求按照13-20%的速度增长,增长的数据逐年攀升:2015年比2014年增长13.4%,2016年比2015年增长16.5%, 2017年比2016年增长20%,从目前的市场情况看,2018年比2017至少增长20%以上。按照2017的20%的增长,就出现传统市场的大约3800吨的自然增长。

我们对中国市场的需求数据的客观性非常自信,这里面有详实海关数据的支持,也有对国内供应厂家,需求大户的反复校核。从2014年开始,中国的市场的增长率不断提升。国际需求10%以上已经是一个非常乐观的高增长了,而我们从2015的13.4%,2016年的16.5%到2017年的20%,2018年的数据也会非常亮丽,好风凭借力,送我上青云,祝愿中国碳纤维产业能茁壮成长。

4.2. 中国碳纤维需求-应用

总量:23,487吨

体育器材依然占据半壁江山,这不仅是碳纤维的传统市场,更是中国碳纤维产业发展的市场根基。这个市场,我们会在后面的单项介绍中重点介绍。

风电叶片用碳纤维与2016年基本持平,VESTAS的需求强劲,势头越来越猛,供应格局有重大变化。而另一条技术路线,单向织物灌注工艺,2017年也有很大的发展,德国织物厂家萨泰克斯全年进口了113吨,为国内风电叶片企业提供高渗透单向织物。

今年的航空航天有较大的调整,之前,我们只是根据国内碳纤维厂家对航空航天的供应量,HEXCEL对中国预浸料的出口来估算用量,近几年,氰特(上海)每年都有200吨左右的预浸料,同时,又考虑到通用航空的需求,无人机对碳纤维的需求,总量从2016的400吨调整到2017的900吨。

对于汽车行业的需求,2016年的300吨,我们是估算了众多的汽车厂家(包括新能源汽车)的总体大致用量,2017年,我们增加了汽车改装件行业,以及为豪华车制造汽车零件的厂家,所以,把数据调到600吨。

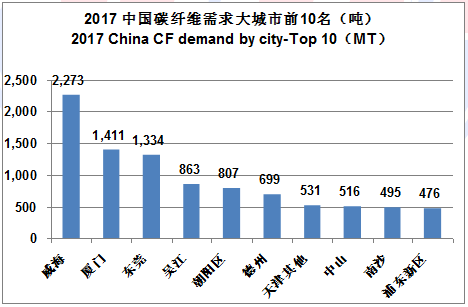

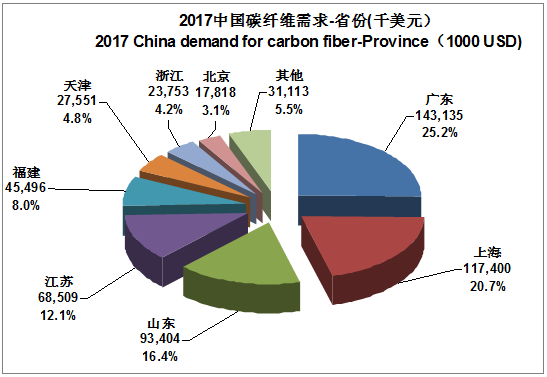

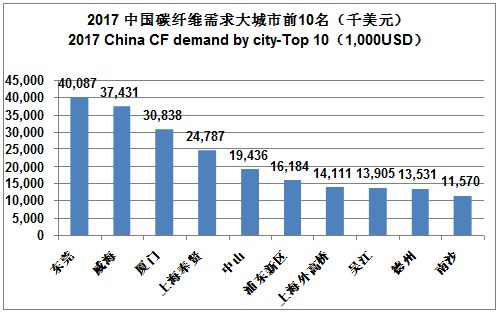

4.3. 中国碳纤维需求-省份

总量:19,563吨

复合产业依然集中在6个省份中,这是需求上千吨的省份,北京由于恒天的进口土耳其纤维的数据拉高了排名,本身产业并不大。山东省由于威海的拉动,进入5000吨俱乐部。2018年,威海与吴江增产势头凶猛。

总金额:568,179千美元

从消费金额来看,广东依然保持第一,山东尽管碳纤维消耗量远大于上海,但主要是低成本风电纤维,所以,金额还是没有进入广东与上海的亿美元俱乐部。

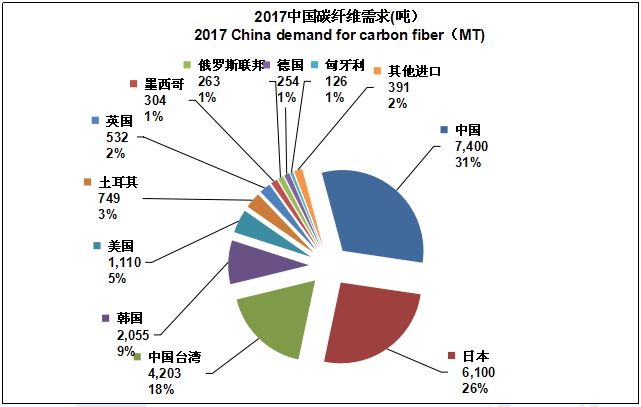

4.4. 中国碳纤维需求-来源

总量:23,487吨

仅从国别来看,国产碳纤维历史上首次成为国内需求最大的供应商,这是中国国产碳纤维的巨大进步。但从实际的情况看,韩国对中国的出口,主要是东丽(韩国)公司的产品,所以,属于日系产品,墨西哥、匈牙利及美国的一部分,因东丽收购了ZOLTEK,也属于日系产品,总计,日系依然有9085吨的销售量,依然是中国市场最大的供应商。

中国台湾的销量有较大幅度的增加,从2016年3094到2017年的4203吨;

ZOLTEK体系(墨西哥,匈牙利,美国)均有加大幅度的下滑:对比2016年,美国减少了624吨,匈牙利减少了863吨,墨西哥减少了50吨,合计1537吨,这是VESTAS体系对供应商的重大调整:从去年以盐城TPI公司及VESTAS天津体系,调整到光威复材与江苏澳盛,碳纤维从ZOLTEK供应调整到主要由台塑(部分国产)的供应上。对于这个调整,我们还不了解其中的详细原因,到底是VESTAS方面,还是ZOLTEK方面。

土耳其的进口量去年有一定幅度的下滑,减少了288吨,主要原因是2016年在国内经销商有一定的库存,2017年在中国的实际销售是增长的,达到1100吨。

另外值得关注是俄罗斯UMATEX公司,去年向中国出口263吨纤维,纵观全球市场,民用方面,会应用碳纤维的国家并不多,中国无疑是个包容性很强的大市场。

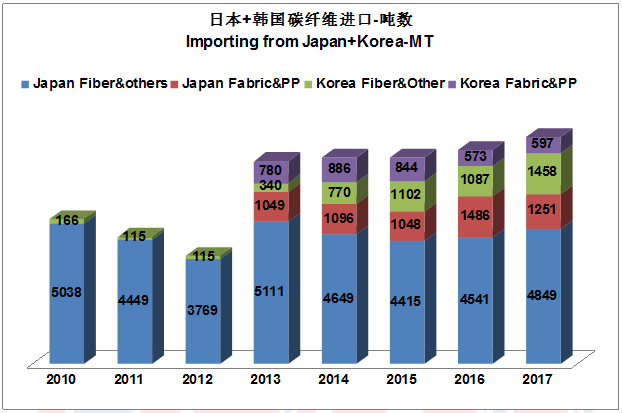

注:FABRIC &PP 是碳纤维织物及预浸料。

日本与韩国主打的是碳纤维小丝束的传统市场。这也是目前,我国绝大部分碳纤维企业赖以生存的主市场。之所以包含韩国,主要是考虑东丽在韩国的4700吨的碳纤维产能与相关后续工艺。可以看出一个趋势:总体上,日系碳纤维在华的销售是稳步上升的,尽管这些年有中国台湾,土耳其及中国厂家的激烈的竞争与市场蚕食。其中,东丽韩国的出货量在稳定增长。

总金额:568,179千美元

中国碳纤维及中间材料的市场规模已经达到5.68亿美元,这些年是持续高速增长的。中国国产的吨数尽管超越日本,但金额上有较大的差距。我们依然按照18美元(大约115元/公斤)来核算国产碳纤维的价格,其中既考虑了高价量小的军品纤维,也考虑了B,C等品的低价位。

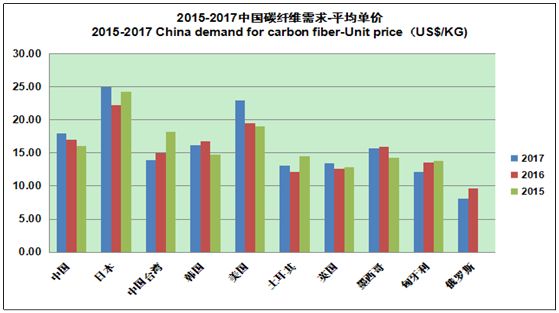

2017年,我们将各主要供应国的纤维的3年的价格做了一个对比。国产纤维的价格是增长的,日本是波动的,中国台湾是递减的。俄罗斯的售价是最低的。

值得关注的是,2017年,只有日本与美国来源的纤维价格高于国产纤维,其他国家与地区的价格均低于国产纤维。希望大家清醒地认识到:这并非质优而贵,政府的保护政策不可能是永远的。

5 中国碳纤维产业

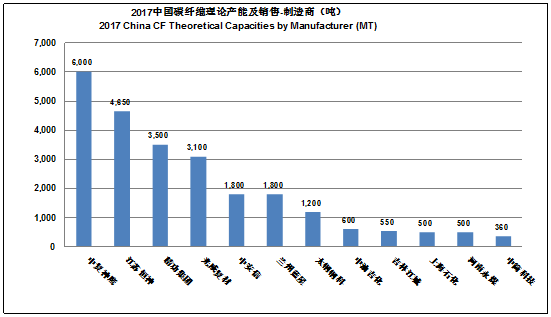

5.1. 中国碳纤维企业理论产能

2017年,我们不统计僵尸企业(超过一年不运行,且装置不稳定)。统计全国的理论产能为26,000吨。

A. 产能千吨以上:7家公司。中复神鹰扩产千吨线一条,吉林精功(精功集团与吉林化纤的合资企业)扩产1500吨线一条,太钢钢科扩产千吨线一条,

B. 产能在500-1000吨之间:4家公司

C. 产能在100-500吨之间:7家公司

D. 产能在100吨以下:2家公司

在26,000吨中,销量大约是7400吨,销量/产能比为28.5%,国际的销量/产能比为57.2%,去除中国因素,其他国家的销量/产能比为63.4%。所以,对于国产碳纤维企业,提升销量/产能比,是个重要的任务。

2017年,产业集中度在加速,7家千吨级碳纤维企业的理论产能已经占到全国的84.8%,我们相信,这个产业集中度在今后几年还会加速。

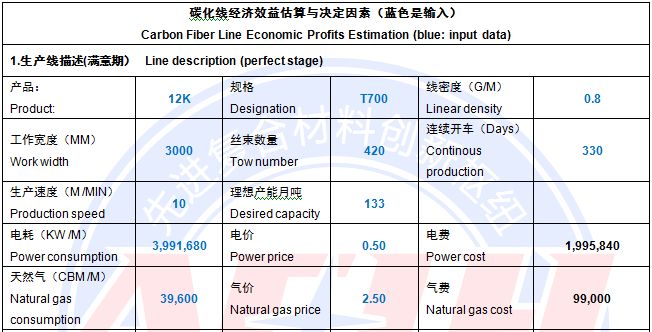

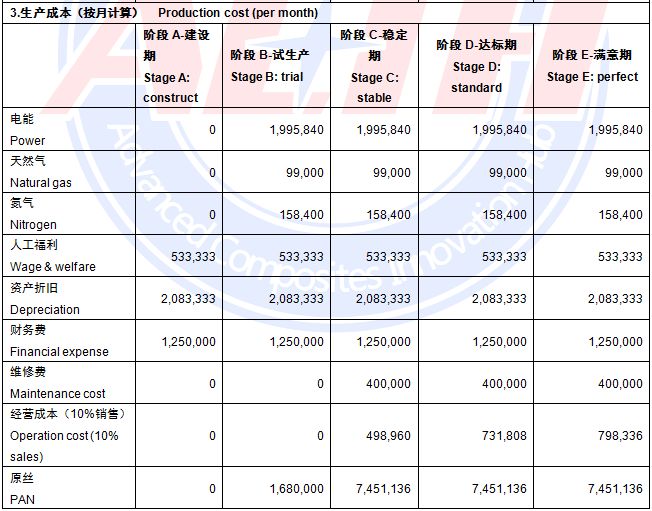

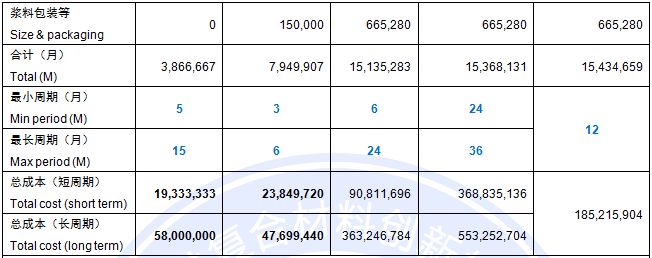

5.2. 中国碳纤维项目运行效益分析

我们从项目建设与财务的角度,来观察碳纤维厂的经济效益产生的要素。

通过上表的分析,我们可以得出如下的结论:

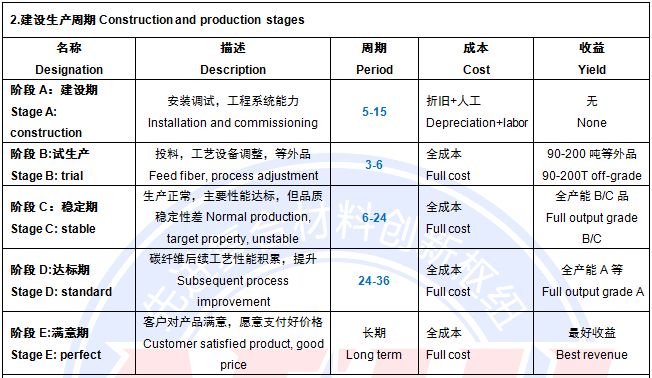

I. 碳纤维企业要经历五个主要阶段:阶段A-建设期,阶段B-试生产,阶段C-稳定期,阶段D-达标期,阶段E-满意期。达标期与满意期是有细微差异的,在纤维价格上也有差异。

II. 碳纤维确实是个“烧钱”的行业,任何厂家都有建设期与试生产期,但厂家之间有周期差异,主要体现在建设者的系统工程技术能力,这包括整线工艺布置的合理性,设备的稳定性,工艺或设备整改会耗费大量时间,尤其是工艺与设备的适配性问题。稳定期与达标期是真正烧钱的周期,几乎所有的生产成本投入了,但产出的是B,C等品,甚至是等外品,在市场上基本卖不起价格,甚至卖不出。这是我们绝大部分碳纤维企业均经历过的“痛苦”期。这个痛苦来自:缺乏工艺优化技术及品质稳定技术,这其中包含原丝的品质稳定性与工艺优化的空间,但是更多是碳化技术的水平。这个过程(包含建设期+试产期),只要有81个月,6.75年,生产线的投入资本基本就烧完了。

III. 从A-建设期开始到D-产品达标,周期长短,是检验碳纤维投资项目成败的重要标准。目前国际水平基本是12-14个月,这个产品达标:不仅包含生产线A等品的比例(应该是90%以上),还包含产品的预计成本达标(这其中,资本投入,能耗消耗,原丝得率,人工消耗,均要达标)。这个“达标周期”,可以成为一个单位工程能力与效益的评价指标。对于工业企业,我们企业家与媒体:用从关注试生产期间的个别纤维指标超过XX公司,转移到关注“达标周期”有多长,只有生存,这些技术能力才有持续的机会。

IV. 对于计划投资碳纤维产业的投资者:在当今的发展阶段,如果现在您还根据上述的“烧钱周期”来规划项目,您一定会成为行业众多“烈士”中一员。当然,任何一个行业,只要技术没有达到天花板,均存在:利用技术重大创新机遇,“站高一步,自然赶上前人”的商机。这些洞察与研究,不可能是您投资部门几个人研究一些网络资料就能决策的。复杂技术产业的决策难度远远高于简单制造业,复杂技术产业在建设之前就很可能注定要失败,项目执行过程中的调整与挪腾空间受限,所以在项目投入之前,花足钱与做足行业“精算”,而不是盲目上马后去烧钱。

5.3. 中国碳纤维产业新发展

首先值得祝贺的是吉林化纤集团(吉林碳谷)的原丝战略的实施与成效,2017年实现销售超过5000吨,2018年有望有更大增长。国际碳纤维曾经的运行规则是:对原丝技术严加保密,基本不对外销售,目前也只有三菱丽阳与德国西格里做原丝战略合作。吉林化纤改写了这个规则、把原丝商品化,向世界供应,这会对世界产业格局产生影响。

作为原丝领域另一家重量级企业,中石化上海公司是国内少有的、拥有自主腈纶技术、装备完全国产化的企业,具备在现有的腈纶装置上(局部改动)生产原丝的技术能力,且小批量生产的48K原丝碳化后,取得了较高的性能。

我们热切的希望:上述两家世界级腈纶企业,制造出大规模、低成本、差异化、工业用原丝商品。为世界的碳化客户服务,为扩大产业全球规模做出贡献;同时,更要肩负振兴民族碳纤维产业的责任与使命,用更优的品质与成本去全力支持中国的碳化企业的发展,让碳化厂去除后顾之忧,全副精力搞好碳化技术与工程。

中复神鹰走的是市场自由竞争下、高性能、特色小丝束之路,装备的国产化程度高,与同类企业对比,有成本优势。

江苏恒神与康得新集团(包含中安信、康得复材,康得碳谷)均走的是深入应用的全产业链建设思路。恒神去年在轨道交通的研发上取得重大进展;康得复材在汽车应用取得实质性进展,康得碳谷与康得复材均有宏伟的建设目标,正在热火朝天的建设过程中。

光威复材、中简科技、太钢钢科均是以航空航天为核心效益资产,并努力向工业领域进发。光威复材既是纤维企业,也成为中国最大的碳纤维应用单位,强劲的自身应用需求,有助于提升其工业级碳纤维的制备水平。

浙江精功集团是以碳化及复材为特色的新锐企业,去年的产能到3500吨,销售业绩喜人。2018年底,将会新增3000吨产能。旗下精功科技在成套碳化线装备方面与欧洲合作,在装备国产化方面,做了很多卓有成效的工作并体现在生产线的开机率上。

宁波材料所一直耕耘在高模碳纤维的研发上,随着制备技术的提升,模量不断攀升,现已经基本达到M60J的水平,对比M60J性能,宁波所的纤维强度更高,是“高模高韧”型新品种。

更多关于材料方面、材料腐蚀控制、材料科普等方面的国内外最新动态,我们网站会不断更新。希望大家一直关注中国腐蚀与防护网http://www.ecorr.org

责任编辑:王元

《中国腐蚀与防护网电子期刊》征订启事

投稿联系:编辑部

电话:010-62313558-806

邮箱:fsfhzy666@163.com

中国腐蚀与防护网官方 QQ群:140808414

免责声明:本网站所转载的文字、图片与视频资料版权归原创作者所有,如果涉及侵权,请第一时间联系本网删除。

官方微信

《中国腐蚀与防护网电子期刊》征订启事

- 投稿联系:编辑部

- 电话:010-62313558-806

- 邮箱:fsfhzy666@163.com

- 中国腐蚀与防护网官方QQ群:140808414